Hanjin: fine di un capitolo

Presentiamo un analisi delle vicissitudini del traffico marittimo negli ultimi mesi che hanno portato al fallimento della Hanjin, una delle più importanti compagnie marittime internazionali, tratta da uno degli ultimi ‘Drewry’s Container Insight Weekly report’. Nel frattempo, a un mese di distanza dall’evento, buona parte della merce è ancora bloccata sulle navi o ai porti e molti produttori, soprattutto nei settori dei beni di consumo, hanno dovuto ricorrere a spedizioni aeree per recuperare il ritardo e permettere di avere la merce sullo scaffale per le vendite natalizie.

Le compagnie navali hanno saggiamente tagliato i servizi nel secondo trimestre per far posto a un significativo miglioramento dei ricavi nel terzo trimestre, nonostante l’indebolimento della crescita della domanda.

I volumi complessivi tra Asia e America del Nord nel secondo trimestre sono riusciti a malapena a crescere dell’1% anno su anno, dopo aver registrato un guadagno del 5,5% nei primi tre mesi del 2016. Il traffico verso la West Coast è aumentato dell’1,8% tra aprile e giugno, mentre quello verso la East Coast ha visto nello stesso periodo un calo del 1,1%, in parte ancora attribuibile ai persistenti effetti delle agitazioni dei lavoratori dei porti USWC dello scorso anno. Tuttavia a provocare questa situazione è stato principalmente il continuo aumento del traffico che passa attraverso i terminali canadesi le cui le importazioni dall’Asia sono cresciute del 13,4%. Gli importatori statunitensi sono infatti sempre più attratti dai migliorati collegamenti ferroviari da Vancouver e Prince Rupert.

Il traffico attraverso il Canada nel mese di luglio è rimasta forte (+ 11,4%), mentre in agosto sono aumentate significativamente le importazioni statunitensi dal Far East verso la East Coast per l’effetto dell’ampliamento del Canale di Panama: i volumi USWC sono diminuiti del 1,7% mentre quelli USEC sono aumentati del 12,2%.

Tuttavia la stagione di punta quest’anno si presenta poco brillante. La ripresa americana sembra arrivata alla fine del suo ciclo. Nell’ultimo trimestre del 2015 e nel primo trimestre del 2016, l’economia americana è cresciuta ad tassi annuali deboli di 0,9% e 0,8% rispettivamente. Il PIL del secondo trimestre è stato un deludente 1,2% e una crescita più lenta minaccia di intaccare la recente dinamica positiva dei consumi e la crescita dei salari.

Un buon barometro è il flusso di parti per le automobili dall’Asia. Gli acquisti di auto nuove negli Stati Uniti sono diminuiti del 4,2% nel mese di agosto e si ritiene comunemente che le vendite abbiano raggiunto un picco dopo il costante aumento a partire dalla recessione del 2008-2009. La Ford Motor Co. ha recentemente rivelato che il suo stock di automobili negli Stati Uniti è salito a 81 giorni di copertura, rispetto a 61 giorni di un anno prima. Di conseguenza, negli ultimi mesi le spedizioni di parti di automobili provenienti dall’Asia sono diminuite significativamente.

All’inizio del secondo trimestre, sembrava come se i vettori avessero buona capacità di richiamo verso la clientela con l’introduzione di nuovi servizi e, tra questi, il China America Express Service avviato da Hanjin. Lo sgonfiamento della domanda tuttavia ha presto indotto a tagliare servizi: la stazza inutilizzata, ormeggiata ai porti, nel mese di luglio e agosto è stato quasi identica a quella dello stesso periodo nel 2015 e nel 2014.

Hanjin aveva commercializzato 9 dei 46 servizi, che fino alla fine di agosto hanno attraversato il Pacifico per la West Coast, e in 6 di questi 9 ha operato 32 navi con una capacità totale di 241,100 teu. Questo ha rappresentato quasi il 40% della flotta totale della linea coreana e l’8% del tonnellaggio complessivo fornito dalle 401 navi attualmente in servizio nel mercato della West Coast. In sostanza, questa concentrazione di servizi per il mercato nordamericano è stato il fulcro da cui si è sviluppato il fallimento della Hanjin in tutte le sue ramificazioni.

La presenza di alleanze globali in quest’area non è così rigida come è invece nei traffici Asia-Europa: ci sono più accordi di condivisione delle navi che non rientrano nei formati di un’alleanza riconosciuta. Ad esempio, Hanjin, membro dell’alleanza CKYHE (Cosco Container Lines, “K” Line, Yang Ming Line, Hanjin Shipping e Evergreen), sulle tratte Asia – Nord America condivideva alcune navi anche con Hapag-Lloyd, NYK, OOCL e MOL. L’effetto del blocco di Hanjin è stato quindi più diffuso nel commercio Asia-America del Nord che altrove.

Mentre Hanjin cercava di ottenere una protezione dal fallimento nei tribunali statunitensi con il Chapter15, per evitare che i creditori potessero ottenere mandati di fermo, sette delle sue navi ai primi di settembre erano già ancorate nei porti della costa occidentale o bloccate offshore. La World Fuel Services si era assicurata un ordine di blocco in California per una di queste navi (Hanjin Montevideo), mentre Hanjin Vienna era sotto la minaccia di blocco a Vancouver. Hanjin Grecia aveva finalmente attraccato a Long Beach il 10 settembre dopo aver atteso l’autorizzazione all’attracco per 10 giorni, dopo il caos del fallimento.

I vettori hanno reagito abbastanza velocemente alla notizia, il 31 agosto, che la Hanjin stava entrando in amministrazione controllata introducendo nuovi servizi o saturando lo spazio disponibile sulle proprie navi per appropriarsi dei volumi di carico della stessa Hanjin.

A causa delle riduzioni di capacità nel secondo trimestre, le navi diretti a oriente erano già piene a luglio e agosto, e saranno ancora più piene oggi e almeno nel mese di ottobre a seguito del collasso della Hanjin. Tra il Capodanno cinese e la fine del secondo trimestre, tassi spot in direzione est in media non erano superiori a $ 830 per feu (container 40’). Con un migliore utilizzo della nave, i prezzi sono incrementati tra luglio e settembre fino a raggiungere $ 1250 per feu e successivamente gli spot rate sono saliti anche a $ 1.600-1.700. Alcuni membri dell’accordo di stabilizzazione Transpacific hanno indicato ulteriori aumenti da applicarsi prossimamente, che potrebbero vedere i tassi di aumento a livelli che non si vedevano da febbraio 2015. La FMC americana ha sparato un colpo di avvertimento, però, che non avrebbe tollerato alcuna sfruttamento della situazione o qualsiasi comportamento scorretto che potrebbe costituire una violazione delle leggi.

Se mai ci fosse ancora bisogno di dimostrare che prezzi dell’ordine di $ 800 per feu, come quelli dei mesi scorsi, sono del tutto insostenibili, basti guardare il crollo drammatico della Hanjin.

Traduzione e adattamento dal ‘Drewry’s Container Insight Weekly report’ a cura di FACS.

30 settembre 2016

We help companies save on shipping costs

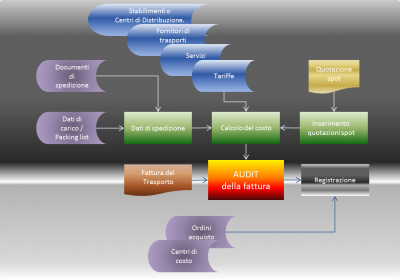

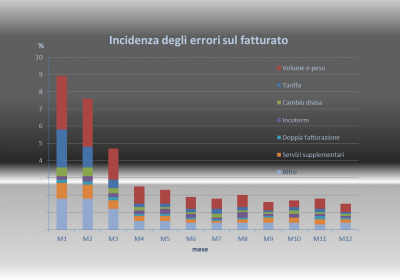

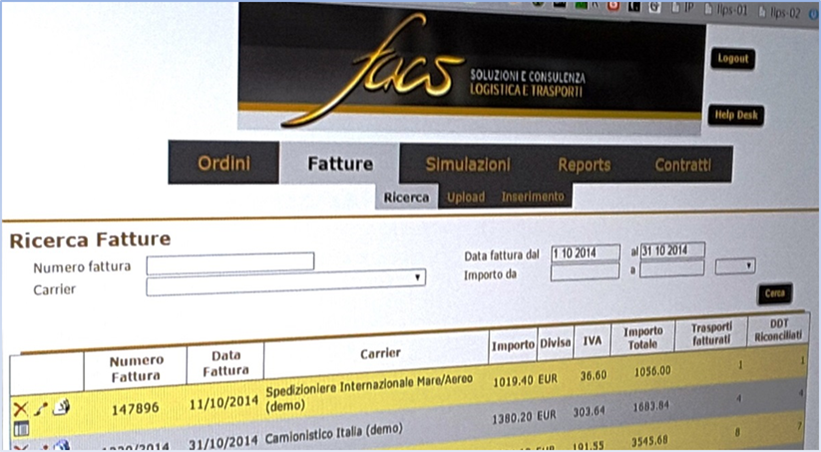

Facs provides professional consulting and auditing on your company's logistics